Hay situaciones en las que la ley no te obliga hacer factura. ¿Sabes cuáles son? Te las contamos en este artículo del portal Ideas para tu empresa

La ecuación a priori es clara: todo autónomo, profesional o empresa debe emitir una factura siempre que se preste un servicio o se entregue un bien. ¿Siempre? No exactamente. Y es que hay diversas operaciones en las que la obligación de facturar no es tal.

Esto no quiere decir que no sea recomendable hacerlo, pues la emisión de una factura es útil para justificar la transacción o la prestación de un servicio en casos de, por ejemplo, tener que presentar a un tribunal un comprobante en un contencioso. Pero no solo eso, sino que te ayudará a llevar un control pormenorizado de tu actividad y transacciones.

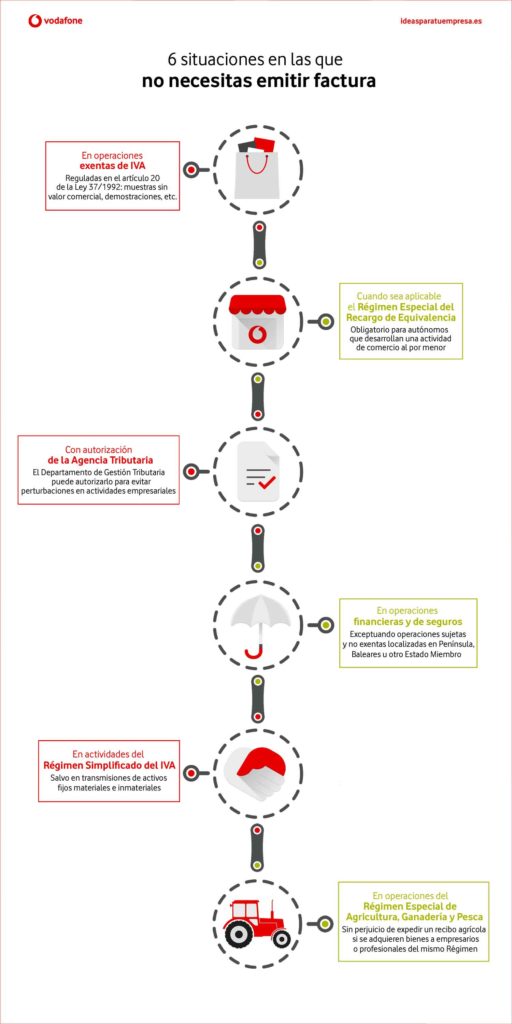

Reseñado esto, no es menos cierto que en algunos supuestos, si no lo estimas necesario, no tienes por qué facturar. Son los siguientes:

-

En operaciones exentas de IVA

Estas operaciones se encuentran reguladas en el artículo 20 de la Ley 37/1992, de 28 de diciembre y tienen, como excepción, las relacionadas con servicios sanitarios y de hospitalización, las entregas de bienes exentas por no haberse podido deducir el IVA soportado y las de inmuebles. ¿Cuáles son entonces estas operaciones?

- Entregas de objetos y mercancías o prestaciones de servicios gratuitos como muestras sin valor comercial estimable, servicios de demostración, impresos entregados sin contraprestación, etc. En este punto existe una limitación, y es que el coste total de los suministros a un destinatario en concreto supere los 200 euros en un año.

- Entregas de bienes y prestaciones de servicios realizadas de forma directa por las Administraciones Públicas en las que no medie contraprestación o si esta es de naturaleza tributaria -tasas-.

- Autoconsumos de servicios y bienes en los casos en los que el sujeto pasivo no tuviese derecho a deducir, de forma total o parcial, el IVA soportado en el momento de realizar el servicio o adquirir el bien.

- Concesiones y autorizaciones de carácter administrativo.

- Prestaciones de servicio sin coste dictadas por un convenio colectivo o una norma jurídica.

- Transmisiones del patrimonio profesional o empresarial: en este supuesto, no es suficiente la propia transmisión de bienes o derechos, sino que estos deben estar capacitados para, por sus propios medios, continuar una actividad profesional o económica aunque el adquirente ejerza una actividad diferente.

- Servicios de trabajo prestados por funcionarios de las Administraciones Públicas y trabajadores por cuenta ajena; de igual modo que los realizados por sus socios a su propia cooperativa de trabajo y a las demás cooperativas.

-

En el Régimen Especial del Recargo de Equivalencia

Se trata de un régimen obligatorio para todos aquellos autónomos o entidades en régimen de atribución de rentas que desarrollan una actividad de comercio al por menor o minorista, esto es, cuando las ventas se hacen al cliente final del producto y exceptuando las ventas relacionadas con productos como vehículos a motor, joyas, arte, maquinaria de uso industrial o antigüedades, entre otros.

En este régimen el autónomo no está obligado a emitir factura. La razón es simple: cuando el comerciante hace su compra, paga el IVA y una cantidad adicional, el llamado recargo de equivalencia. Por lo tanto, no tiene obligaciones con Hacienda al respecto de este impuesto, no debiendo ingresar el IVA repercutido o presentar declaraciones.

Importante: sí deberán emitir factura en 3 operaciones muy específicas, como por ejemplo las entregas de inmuebles en las que el sujeto pasivo renuncia a la exención. Puedes consultarlas en este enlace de la Agencia Tributaria.

-

Con autorización de la Agencia Tributaria

Otro de los casos en los que no hay que facturar es si, para evitar alteraciones en actividades empresariales o profesionales, el Departamento de Gestión Tributaria de la AEAT autoriza excepciones relacionadas con otros profesionales, empresas o sectores.

-

En operaciones financieras y de seguros

En este tipo de operaciones no será necesario emitir una factura, con la excepción de las operaciones sujetas y no exentas localizadas en el Territorio de Aplicacióndel Impuesto -Península e Islas Baleares- o en otro Estado Miembro.

-

En actividades acogidas al Régimen Simplificado del IVA

Exceptuando aquellas situaciones en las que la determinación de las cuotas devengadas se efectúe teniendo en cuenta el volumen de ingresos y cuando sean transmisiones de activos fijos materiales e inmateriales, donde sí se deberá expedir factura. Consulta aquí las actividades acogidas.

-

En actividades acogidas al Régimen Especial de Agricultura, Ganadería y Pesca

En este apartado la Agencia Tributaria hace una puntualización relevante: “sin perjuicio de tener que expedir un recibo (“recibo agrícola”), por el reintegro de las compensaciones si, a su vez, han adquirido los bienes o servicios a empresarios o profesionales acogidos al citado Régimen especial”. Sí será necesario expedir una factura por la entrega de inmuebles.

Por último, debes tener en cuenta que en los puntos 1,2,3 y 5 sí deberá emitirse factura cuando el destinatario sea un empresario, profesional o particular y lo exija para:

- Ejercer un derecho de naturaleza tributaria

- En entregas a otro Estado Miembro

- En exportaciones

- Cuando el destinatario sea la Administración Pública o una persona jurídica que no actúe como empresario o profesional

Fuente: Ideas para tu empresa